Sekulárny býčí trh je tiež vyskladaný z viacerých cyklických býkov. Jeho definícia nie je na rozdiel od cyklického úplne exaktná. Zvyčajne zahŕňa niekedy aj dekády trvajúci rast zlata zakončený dlhodobým maximom.

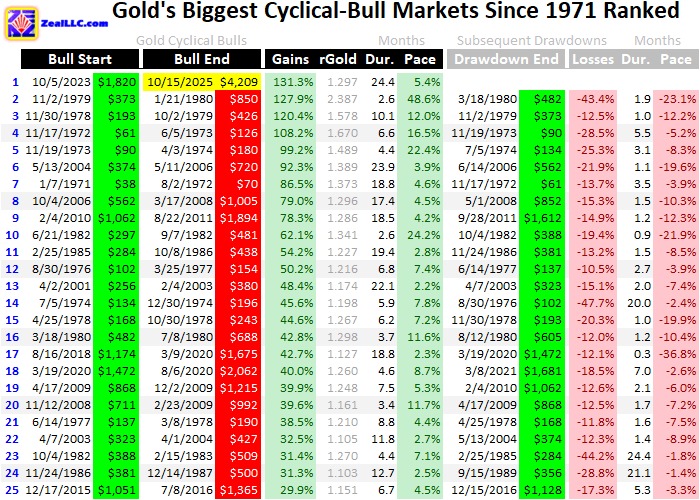

V poslednom cyklickom býčom trhu, ktorý sa skončil 20. októbra 2025, zlato za necelých 25 mesiacov – od mája 2023 – narástlo o 141 percent. V novodobej histórii, keď štáty vytlačili zlato z oficiálnej peňažnej funkcie, ide o rekord. V druhom najväčšom býčom trhu v roku 1980 zlato dosiahlo 850 dolárov – maximum, ktoré sa mu podarilo reálne prekonať až minulý rok, teda o neuveriteľných 44 rokov neskôr.

Boli sme však v októbri svedkami konca zlatého býka? Prudké prepady po silných cyklických rastoch nie sú výnimkou, ale pravidlom. Ak sa pozrieme do minulosti, priemerná následná korekcia z 83 cyklických býčích trhov zlata bola 20,8 percenta a trvala o niečo dlhšie ako dva mesiace.

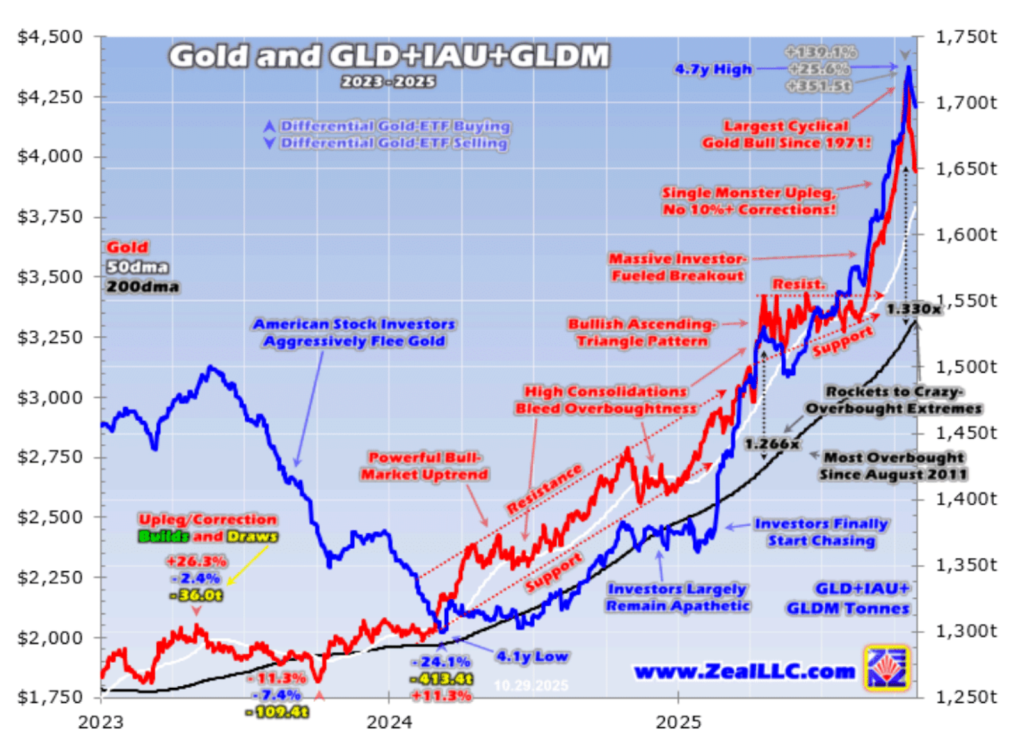

K nákupom zlata centrálnymi bankami sa v polovici roka 2024 najprv váhavo pridali aj západní investori. Tí do roku 2024 od zlata utekali a skôr ho predávali, čo vidno na kumulatívnych zásobách zlata v najväčších zlatých ETF-kách (na grafe modrá krivka v tonách).

Po dosiahnutí dna v polovici roka 2024 začal ETF-kami držaný objem opäť stúpať. Na čoraz rýchlejšie rastúcich tonách vidno, ako sa nadšenie retailových investorov pre barbarský prežitok v priebehu roka 2025 stupňovalo, až koncom októbra vyvrcholilo a prišiel nielen prepad ceny, ale aj predajov zlata z ETF-iek.

Pri poklese do 20 percent hovoríme o korekcii, pri väčšom prepade o medveďom trhu. Máme sa báť medveďa nielen v lese, ale aj na zlatom trhu? Je so zlatom koniec? Dnešná korekcia je zatiaľ v historickom porovnaní ešte mierna: sme na -8,5 percentách, pričom maximálny pokles bol zatiaľ 11 percent. V nasledujúcich mesiacoch je ešte kam padať.

Napriek tomu neverím, že sekulárny rast zlata je už na konci. Západní investori v ňom zostávajú výrazne podinvestovaní. Bank of America robí mesačný prieskum, do ktorého sa zapája približne štyristo profesionálnych správcov z rôznych finančných inštitúcií, podielových a hedžových fondov.

Podľa aktuálnych údajov profesionálni správcovia investícií majú priemernú alokáciu do zlata na úrovni len 2,4 percenta. Ani porovnanie hodnoty zlata držaného dominantnými zlatými ETF ako GLD, IAU a GLDM k trhovej kapitalizácii všetkých akcií v indexe S&P 500 nie je ohurujúce – je stále pod 0,4 percentami. Toto moju definíciu mánie nenapĺňa.

Trump vymenuje na budúci rok „poslušného“ šéfa centrálnej banky a bude pokračovať v snahe o to, aby ju celú ovládol. Ak sa mu podarí získať kľúče od tlačiarne dolárov, príde opäť inflácia. Ak sa mu to nepodarí, opätovné „tlačenie“ peňazí vo veľkom začne najneskôr s recesiou v americkej ekonomike. S rastom nezamestnanosti explodujú verejné výdavky a s nimi aj deficit. Problém gigantických štátnych dlhov nemá iné riešenie, ako ešte rýchlejšie kazenie zlých peňazí.

Pasívny investor by mal zožať úspechy svojej diverzifikácie a zisky zo zlata sčasti rebalansovať. Tak, aby sa dostal späť na svoje stanovené percentuálne alokácie naprieč jednotlivými kategóriami aktív.

Z preváženia v zlatých derivátoch som si v októbri trochu uľavil aj ja. Na predávanie zlatej retiazky a preváženie sa späť do rizikových aktív, lebo už bude dobre, je ale na mňa ešte príliš skoro.