Nerád reagujem na text, ktorého základná myšlienka je správna. Juraj Karpiš však svoj článok naplnil množstvom detailov, ktoré môžu byť pre čitateľa mätúce. Tie si zaslúžia ďalší komentár.

Peňažná ilúzia je akceptovaný spôsob vysvetlenia, prečo menová politika v krátkom období funguje. Je dobré na tento jav upozorňovať a v tomto smere je Karpišov článok prínosný. Čím viac ľudia chápu fungovanie monetárnej politiky, tým menšia je moc centrálnych bánk nad ekonomikou.

Zostávajú však tie detaily. Prvým problémom je postavenie akcií a zlata (a bitcoinu) na jednu úroveň ako aktív, ktoré slúžia k uchovaniu bohatstva. Druhým je osobitý koncept inflácie. A tretím je málo kritický pohľad na zlato, ktoré má byť štandardom hodnoty.

Nie je aktívum ako aktívum

Nemožno prehliadnuť fundamentálny rozdiel medzi vlastníctvom akcií a zlata (o bitcoinoch nebudem písať, ale v tomto kontexte fungujú ako akési „elektronické zlato“). Nejde totiž len o to – ako naznačuje Karpiš –, že inflačné peniaze musíme uložiť inam než pod matrac.

Akcie reprezentujú podiel na vlastníctve reálnych aktív, ktoré slúžia k výrobe tovarov a služieb. Zlato držané ako uchovávateľ hodnoty – nehovoríme tu o jeho priemyselnom použití – je neproduktívne.

Keby všetko zlato používané mimo priemysel prestalo existovať, nič také zásadné sa nestane. Samozrejme, zlato má mnohoraké „estetické“ použitie, najviac v šperkoch, a svet by tak bol o niečo smutnejší. Takzvané investičné zlato však nemá ani len túto funkciu.

Na druhej strane, ak by prestali existovať všetky budovy a stroje, vlaky a lode, elektrárne a počítače, jednoducho všetko, čo akcionári skrze korporácie vlastnia, prepadneme sa do nepredstaviteľnej chudoby.

Tento rozdiel je zásadný, no stále možno namietať, že investora nemusí zaujímať. Ide predsa o zhodnotenie prostriedkov. A Karpiš ukazuje, že relatívna hodnota zlata a akcií v indexe S&P 500 je rovnaká ako pred pol storočím.

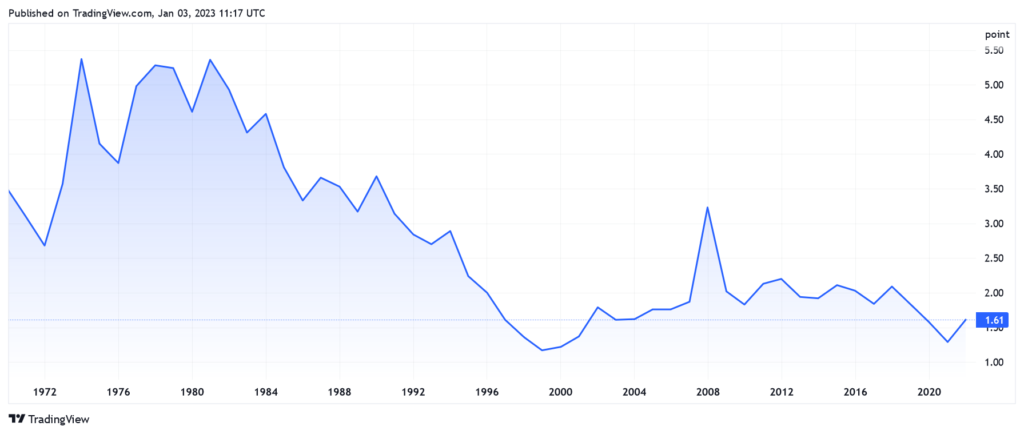

Záleží teda na tom, či investor 50 rokov držal zlato alebo akcie? Rozhodne áno. Akcie sú podielom na produktívnych spoločnostiach a tie z indexu S&P 500 investorom priniesli každoročne dividendový výnos vo výške jedného až vyše piatich percent.

V posledných dvoch desaťročiach sa dividendový výnos uvedených akcií pohyboval relatívne stabilne okolo dvoch percent ročne. Nezdá sa to veľa, no zlato neprináša vôbec žiaden výnos, nehovoriac o nákladoch jeho držby. Ak by investor dividendy reinvestoval, uplatní sa zložené úročenie a hodnota jeho portfólia bude reálne rásť.

Nákup zlata alebo bitcoinu, alebo bytu, v ktorom nebude nikto bývať, alebo vína, ktoré nevypijete, je teda naozaj len rozhodnutím, že namiesto peňazí budete držať iné aktívum. Nákup akcií alebo bytu, ktorý budete prenajímať, je rozhodnutím podieľať sa na poskytovaní užitočných tovarov a služieb iným ľuďom.

Mimochodom, zlato z hľadiska ceny víťazí v priebehu času len v dvoch obdobiach. Prvým sú sedemdesiate roky, čo súvisí s pádom Brettonwoodskeho systému a demonetizáciou zlata. Druhým je prvá dekáda nového tisícročia.

Výsledok z titulku Karpišovho článku je preto silne ovplyvnený voľbou obdobia. Ak posunieme porovnávací základ čo i len o rok, akcie s veľkým prehľadom víťazia.

Je oficiálna inflácia podhodnotená?

Inflácia je dnes veľkou väčšinou ľudí – laikov i profesionálov – chápaná ako rast cenovej hladiny, teda akéhosi váženého priemeru cien v ekonomike. Niektoré ekonomické školy ju chápu inak, typicky ako rast množstva peňazí, ale ak chceme spolu komunikovať, musíme hovoriť rovnakým jazykom.

Rast cenovej hladiny, samozrejme, s množstvom peňazí v obehu súvisí. No rast peňažnej zásoby nemožno s cenovou infláciou stotožňovať. Ten vzťah je zložitejší – ukazuje to kvantitatívna teória peňazí – a vstupujú do neho ďalšie premenné ako rast reálneho produktu a rýchlosť obehu peňazí.

Cenová inflácia je zmysluplným konceptom v tom, že ľudí zaujíma kúpna sila ich peňazí s ohľadom na ich typické výdaje. Je pravda, ako uvádza Karpiš, že index spotrebiteľských cien neobsahuje ceny akcií a ceny nehnuteľností. Nemožno to však a priori označiť za chybu. Každého zaujímajú iné ceny a štatistiku zatiaľ nevieme úplne personalizovať.

Je teda cenová inflácia „počítaná štátnymi inštitúciami“ príliš zhovievavá, ako píše Karpiš? Absencia cien akcií a nehnuteľností bude v niektorých rokoch infláciu podhodnocovať – napríklad v pandemických rokoch –, inokedy nadhodnocovať. V ostatnom období ceny nehnuteľností stagnujú a ceny akcií výrazne klesli – ignorovanie týchto cien teda „štátom počítanú“ infláciu nadhodnocuje.

Index spotrebiteľských cien má aj drobné metodologické nedostatky, ktoré mieru inflácie nadhodnocujú aj voči zamýšľanému konceptu. Index napríklad nezahŕňa technologický pokrok, ktorý zvyšuje kvalitu (za rovnakú cenu si dnes kúpite výkonnejší počítať či telefón než pred rokom). Nereflektuje ani zmeny v spotrebnom koši, ktorými spotrebitelia reagujú na meniace sa relatívne ceny.

Cena zlata odtrhnutá od iných cien

Napokon sa dostávame k zlatu, ktoré má byť akousi kotvou. Ani ono nepribúda stabilným tempom – jeho produkcia sa v posledných desaťročiach znásobila –, ale rozhodne pribúda pomalšie, ako sa zvyšuje peňažná zásoba štátmi kontrolovaných mien.

Odráža cena zlata zmeny v peňažnej zásobe a spotrebiteľských cenách? Preskočme sedemdesiate roky, keď si zlato hľadalo trhovú cenu po uvoľnení zlatého štandardu, navyše v prostredí vysokej inflácie.

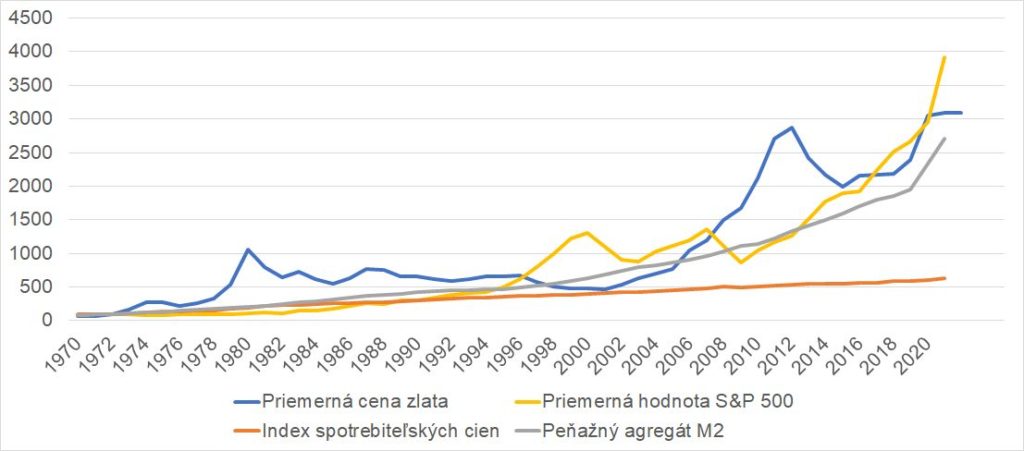

Ak sa pozrieme na dlhé obdobie od roku 1981 do začiatku pandémie v roku 2020, množstvo dolárov vyjadrené agregátom M2 sa zvýšilo takmer desaťnásobne. Cena zlata vzrástla viac než štvornásobne, americký index spotrebiteľských cien sa zvýšil menej než trojnásobne a akciový index S&P 500 stúpol takmer 25-násobne.

Vývoj cien však nebol rovnomerný. Od začiatku osemdesiatych rokov do roku 2005 sa cena zlata s malými výkyvmi držala pod 400 dolárov za uncu, okolo roku 2000 poklesla až k 250 dolárom. V rovnakom období sa dolárová peňažná zásoba zvýšila zhruba štvornásobne, index spotrebiteľských cien sa zdvojnásobil a index S&P 500 stúpol deväťnásobne.

Medzi rokmi 2005 a 2012 vidíme úplne iný vývoj. Peňažná zásoba vzrástla asi o polovicu, spotrebiteľské ceny o pätinu, akciový index S&P 500 asi o 15 percent, no cena zlata v dolároch sa zvýšila štvornásobne.

Ak by sme ignorovali prudký rast ceny zlata v rokoch po finančnej kríze a vo výpočtoch, vyjdeme z lokálneho minima na prelome rokov 2015 a 2016, nárast oproti roku 2005 je 2,5-násobný, pričom agregát M2 za zvýšil menej než dvojnásobne, spotrebiteľské ceny menej než o štvrtinu a ceny akcií o dve tretiny.

Zlato dnes neplní funkciu peňazí ako prostriedku výmeny. Možno práve preto neplní dobre ani funkciu zúčtovacej jednotky, teda meradla hodnoty.

Poznámku si zaslúži aj „kľúčová funkcia zlata“ ako poistenia. Karpiš uvádza, že po napadnutí Ukrajiny Ruskom cena zlata vystrelila. Nuž áno, v prvých dvoch týždňoch vystrelila. Potom však opäť rýchlo poklesla. Začiatkom mája už bola cena zlata na predvojnovej úrovni a do konca októbra bola zhruba o desatinu pod úrovňou zo začiatku roku (a o 20 percent pod marcovým vrcholom).

Dnes je cena zlata približne na rovnakej úrovni ako pred rokom. Ak má byť zlato indikátorom problémov, potom sa vo svete nič také vážne nestalo.