V reakcii na čoraz sa zrýchľujúci rast cien už i Európska centrálna banka zareagovala zvýšením základných úrokových sadzieb. Je to štandardná reakcia menovej politiky, ktorá je v dlhšom období na skrotenie inflácie nutná.

Každá liečba však môže mať nepríjemné vedľajšie účinky a liečba inflácie nie je výnimkou. Zatiaľ čo neočakávaná inflácia prináša výhody pre dlžníkov a straty pre sporiteľov, protiinflačná politika má opačné účinky.

Jedným z príjemných následkov zvyšovania úrokových sadzieb centrálnych bánk býva vyššie úročenie vkladov. Medzi tie nepríjemné patria vyššie úroky z úverov. Vyššie úrokové sadzby z hypoték sa mnohým domácnostiam skôr či neskôr premietnu do vyšších splátok úverov na bývanie.

Skúsenosti od susedov

Zatiaľ čo Európska centrálna banka začala svoje menovopolitické úrokové sadzby zvyšovať až v druhej polovici tohto roku, iné centrálne banky nastúpili na cestu menovej reštrikcie už skôr. Príkladom môže byť Česká národná banka, ktorá úrokové sadzby zvyšuje už od júna minulého roka.

Vývoj na českom hypotekárnom trhu ukazuje, aké sú účinky vyšších sadzieb. Základná úroková sadzba Českej národnej banky sa v minulom roku zvýšila z 0,25 percenta na 3,75 percenta a v prvej polovici tohto roku až na 7 percent. Po obmene bankovej rady sa rast úrokovej sadzby v druhom polroku zatiaľ zastavil.

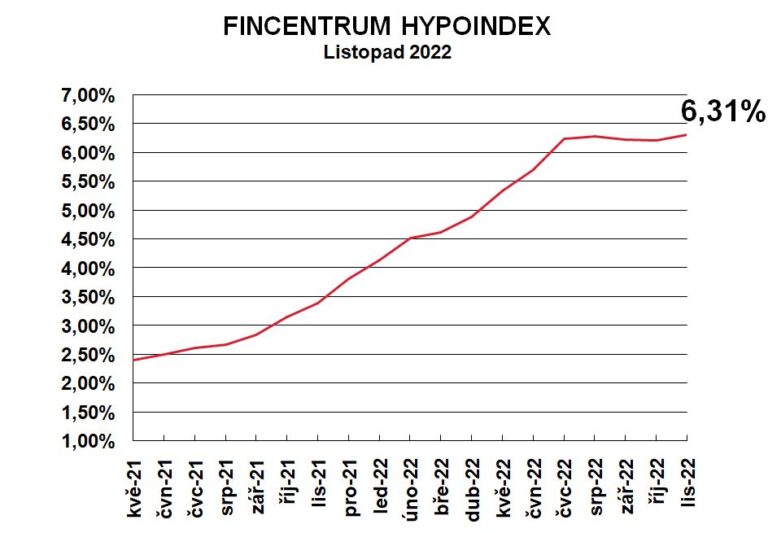

Úrokové sadzby hypoték rástli podobne rýchlym tempom. Podľa údajov, ktoré zverejňuje Fincentrum Hypoindex sa priemerné ponukové sadzby zvýšili z 2,4 percenta v máji minulého roka, teda pred začiatkom monetárnej reštrikcie, na aktuálnych 6,3 percenta. Dlhodobejšie fixácie na päť či desať rokov sú ponúkané s o málo nižšími sadzbami, krátkodobé na jeden alebo tri roky s vyššími.

Zvýšenie úrokových sadzieb sa prejavilo aj na počte a objeme nových hypoték. Podľa údajov Českej národnej banky v druhom štvrťroku ich objem oproti rovnakému obdobiu minulého roka klesol o viac než tretinu a počet nových úverov sa znížil takmer o polovicu.

Tretí kvartál bude zrejme charakterizovať ešte výraznejší pokles. Správa Českej bankovej asociácie udáva za september medziročný pokles počtu hypoték o tri štvrtiny a pokles objemu nových hypoték o viac ako 80 percent.

Zmeny na hypotekárnom trhu sa začínajú prejavovať aj na trhu nehnuteľností. Od začiatku tohto roka výrazne vzrástol počet ponúk na predaj bytov, naopak, záujemcov podľa vyjadrení realitných agentov ubúda. Po dlhom období rastu ceny nehnuteľností v tomto roku skôr stagnovali a v posledných mesiacoch klesali. Tento trend sa prejavuje dokonca i v Prahe, kde sú nehnuteľnosti inak veľmi žiadané.

Koľko si domácnosti priplatia?

Európska centrálna banka pristúpila k zvyšovaniu úrokových sadzieb neskôr, postupuje však dosť razantne. Po júlovom zvýšení o pol percentného bodu nasledovali dve zvýšenia o trištvrte percentného bodu v septembri a novembri. Celkovo sa tak základná sadzba zvýšila z nuly na dve percentá.

Primerane k tomu rastú aj úrokové sadzby z hypoték. Podľa údajov Národnej banky Slovenska sa priemerné sadzby v minulom roku i v prvom štvrťroku tohto roka pohybovali okolo jedného percenta. V treťom štvrťroku však už priemer výrazne prekročil dve percentá a rastúci trend je zrejmý.

Pohľad na aktuálne ponuky bánk tento trend potvrdzuje. Ak vynecháme hypotéky s krátkodobou fixáciou, ponúkané úrokové sadzby dnes začínajú trojkou. Čo to znamená z pohľadu splátok?

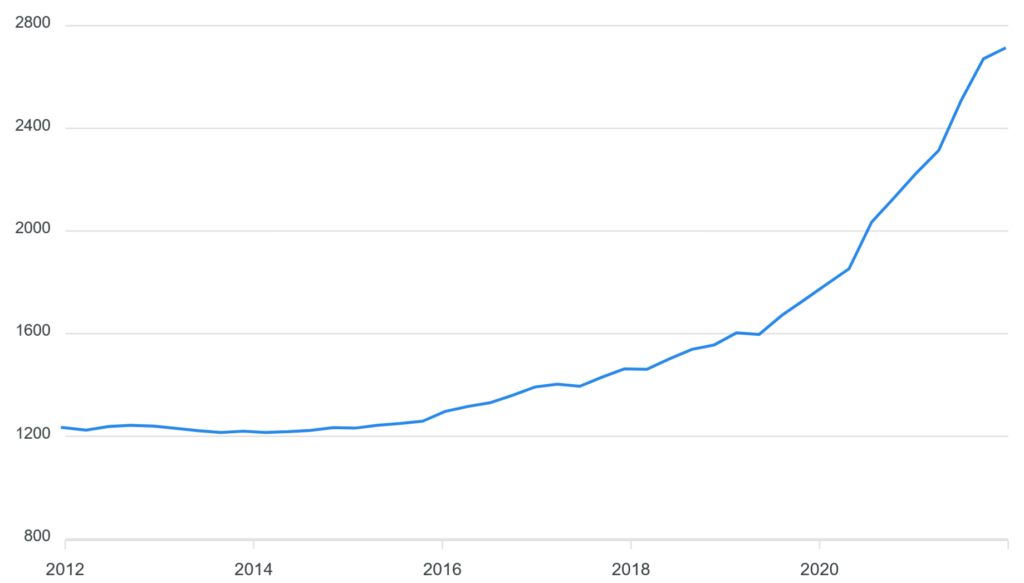

Situácia jednotlivých dlžníkov je, samozrejme, rôzna. Uvažujme jednoduchý príklad bytu s rozlohou 70 štvorcových metrov a cenou na úrovni slovenského priemeru. Podľa údajov Národnej banky Slovenska bola priemerná cena nehnuteľnosti na bývanie v treťom štvrťroku 2 714 eur za štvorcový meter s významnými regionálnymi rozdielmi.

Cena uvedeného bytu by teda bola 190-tisíc eur. Ak si zoberieme napríklad hypotéku do 80 percent hodnoty nehnuteľnosti, môžeme uvažovať o úvere v hodnote 150-tisíc eur. S ohľadom na pravidlá Národnej banky Slovenska by žiadatelia o takýto úver museli mať čistý príjem presahujúci 1 560 eur. mesačne.

Výška mesačnej splátky bude závisieť nielen od úrokovej sadzby, ale aj od dĺžky splácania. Pri jednopercentnej úrokovej sadzbe čase splácania 20 rokov vychádza mesačná splátka úveru na 690 eur, pri úvere na 30 rokov je to 483 eur. Vo výpočtoch nie sú zahrnuté prípadné poplatky.

Zvýšenie úrokovej sadzby na tri percentá sa prejaví pomerne výrazne. V prípade úveru na 20 rokov stúpne na 832 eur mesačne, u tridsaťročného na 632 eur.

Každý ďalší percentný bod úrokovej sadzby navyše znamená v tomto prípade ďalšie zvyšovanie splátky zhruba o 80 eur mesačne, pri dlhšej splatnosti ešte viac. Ak by sme uvažovali spomínaný minimálny príjem potrebný na získanie hypotéky, každý ďalší percentuálny bod úrokovej sadzby ukrojí domácnosti približne päť percent príjmu.

Lacné peniaze došli, večierok sa končí

Nepochybne môžeme očakávať lamentácie nad zhoršenou dostupnosťou bývania. K vyšším splátkam hypoték si musia domácnosti pripočítať zvýšené náklady na energie a všeobecne vyššie ceny tovarov a služieb.

Sú však úrokové sadzby, o ktorých do budúcna hovoríme, skutočne vysoké? Pri odpovedi máme tendenciu vzťahovať sa na našu doterajšiu skúsenosť. Lenže pravda je, že nedávne úrokové sadzby boli neprirodzene nízke.

Problémy, ktorým dnes čelíme, nie sú výsledkom náhody. Súčasný stav je výsledkom minulých politických opatrení. Tie umožnili ľuďom čerpať lacné hypotéky, no zároveň sú práve ony príčinou inflácie.

Hoci ceny rastú všeobecne, zvlášť vysoký bol v poslednom roku rast cien nehnuteľností. Štatistický úrad SR uvádza mieru inflácie za tretí štvrťrok tohto roku vo výške 13,9 percenta. Priemerné ceny nehnuteľností sa však podľa údajov Národnej banky Slovenska za posledný rok zvýšili o 22 percent. A za posledné tri roky narástli bezmála o 70 percent.

Keď sa máme dobre, málokto skúma prečo. Nikto nahlas neprotestoval proti lacným hypotékam. Podobne, ako nikto neprotestoval proti lacnému plynu, hoci dnes sú mnohí pobúrení, kam až závislosť od ruských dodávok dostala ceny energií v Európe. Drahý LNG plyn pritom európske štáty mohli dovážať i predtým.

Podobne by sa dalo pokračovať poukázaním aj na iné politiky, ktoré k terajšiemu stavu prispeli. Štedré verejné výdavky počas pandemickej krízy k súčasnej inflácii prispeli rovnako ako uvoľnená monetárna politika. A opäť možno konštatovať, že málokto túto politiku kritizoval, zvlášť nie domácnosti a firmy, ktoré pandemickú pomoc dostávali.

Aj v oblasti hypoték si teda budeme musieť zvyknúť na novú situáciu. Hoci bude pre mnohé domácnosti nepríjemná, v dlhšom období prinesie aj pozitíva. Asi najdôležitejším bude náprava na trhu nehnuteľností. Drahšie hypotéky skrotia investičné nákupy a na trhu by sa mohlo objaviť viac bytov za priaznivejšie ceny.

Nepochybne sa v tejto oblasti objavia aj rôzne volania po ďalších štátnych zásahoch. Či už by malo ísť o ďalšie umelé znižovanie sadzieb alebo ďalšie rozdávanie peňazí, ani jedno nie je dobrý nápad. Presne tieto „lieky“ nás dostali do situácie, v ktorej momentálne sme.