V tomto týždni vydal Štandard dva články, ktoré sa týkajú investičných aktív. Komentár Markéty Šichtářovej nás odrádza od investície do akcií, článok Juraja Karpiša propaguje nákup zlata. Myslím, že je namieste vyvážiť to pozitívnym článkom o akciách.

Na úvod poznámka k textu Markéty Šichtářovej. Pesimistické predikcie ďalšieho vývoja sú rovnako legitímne ako optimistické. Nikto nemá krištáľovú guľu a až čas ukáže, koho predikcie boli správne.

Práve časová dimenzia však v Šichtářovej článku chýba. Dostatočne dlhý investičný horizont totiž umožňuje ignorovať krátkodobé ekonomické problémy, ktorým aktuálne čelíme. Alebo pani Šichtářová očakáva definitívny koniec ekonomického rastu? Potom by to mala napísať explicitne.

Juraj Karpiš je v tomto omnoho poctivejší. Svoje úspechy so zlatom jasne datuje do posledných dvoch dekád. Poctivo priznáva, že výnosy zo zlata boli nenormálne. A napokon uvádza aj to, že zlato je v zásade poistením a jeho zmyslom nie je primárne výnos. Predsa však uvádza porovnanie s akciami, ktoré v zvolenom období priniesli nižší výnos.

Zlato verzus akcie

Nie je to prvý článok Juraja Karpiša o zlate a akciách, na ktorý reagujem. V tom predchádzajúcom tvrdil, že cena akcií v indexe S&P 500 vyjadrená v gramoch zlata sa za ostatné polstoročie nezvýšila. V reakcii som napísal nielen to, že akcie sú úplne iným aktívom než zlato, ale aj to, že prezentovaný výsledok sa opiera o konkrétne zvolené obdobie.

V aktuálnom článku už Karpiš povahu zlata a rozdiely oproti iným aktívam patrične zdôraznil. A dokonca sa snažil vyhnúť aj obvineniu z účelového výberu obdobia. Môžeme si vybrať ktorýkoľvek mesiac – ale pozor, od januára 2000.

Nepodozrievam Juraja Karpiša v tejto veci z nejakého pokusu o manipuláciu výsledkov, jednoducho – ako píše – svoju prvú zlatú mincu kúpil v roku 2003. Ale predsa, nie sú dve desaťročia príliš málo, aby sme zhodnotili vývoj hodnoty určitého aktíva?

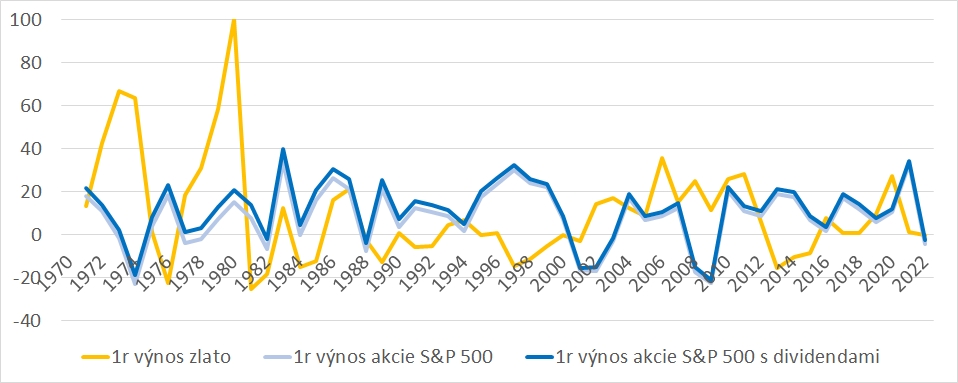

Keď sa pozrieme na medziročné zmeny ceny zlata, vidíme, že rástlo najmä v prvej dekáde nového tisícročia. V dvoch dekádach predtým sa nič podobné nedialo. Sedemdesiate roky, keď si zlato hľadalo trhovú cenu po páde Brettonwoodskeho systému, nemá zmysel komentovať.

Z medziročného porovnania dokonca zlato vychádza menej stabilne ako akcie v indexe S&P 500. Za posledných 50 rokov došlo k medziročnému poklesu ceny zlata v 17 prípadoch, u akcií len v 12 prípadoch. Ak budeme uvažovať aj dividendové výnosy, akciový investori strácali len osemkrát. Ak vynecháme divoké sedemdesiate roky, zlato vykazuje na ročných dátach podobnú volatilitu (vyjadrenú smerodajnou odchýlkou) ako akcie v S&P 500.

Výnosy zlata za posledné polstoročie neboli nijako nízke. Priemerný ročný výnos bol 7,1 percenta. Keď však vynecháme sedemdesiate roky a pozrieme sa na posledné štyri desaťročia, poklesne pod štyri percentá. V rovnakom období cena akcií rástla o 7,5 percenta, respektíve 9,2 percenta.

Akcie prinášajú aj dividendu

Keď však hovoríme o akciách, je potrebné povedať celý príbeh. Akcie reprezentujú podiel na vlastníctve spoločností s reálnymi aktívami, ktoré tvoria reálny produkt a prinášajú akcionárom zisk. Ten môže byť reinvestovaný v daných spoločnostiach, čo sa prejaví rastom ich hodnoty, ale tiež vyplatený v podobe dividendy.

Keď porovnávame len zmenu cien akcií, dividendový výnos sa stráca. Je pravdou, že významný bol najmä v minulosti. V sedemdesiatych a osemdesiatych rokoch minulého storočia bol v priemere nad štyrmi percentami ročne, v posledných dvoch dekádach je pod dvoma percentami, keďže v indexe S&P 500 získali väčšiu váhu technologické firmy, ktoré zisk reinvestujú.

Priemerný ročný výnos akcií S&P 500 pri zahrnutí dividendy bol za posledné polstoročie 10,6 percenta, za posledné štyri desaťročia až 11,8 percenta. Dokonca aj za posledné dve dekády to nebude tých necelých päť percent, ktoré uvádza Juraj Karpiš, ale takmer sedem.

Investícia ako dlhodobé rozhodnutie

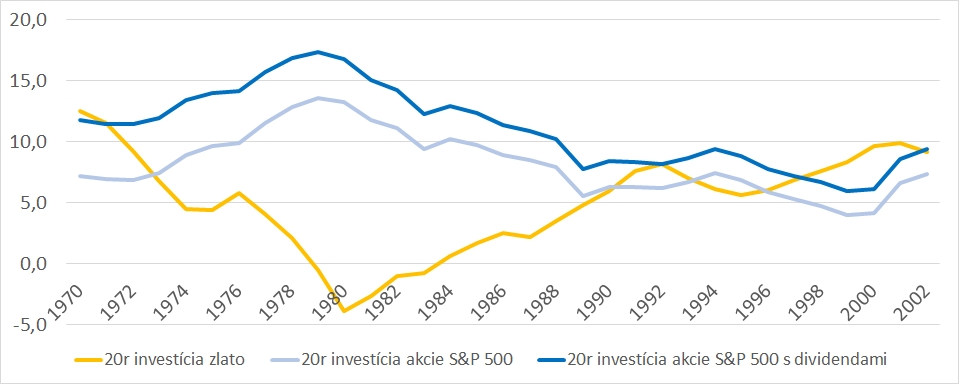

Vyššie uvedený graf s medziročnými zmenami nemusí ukazovať rozdiel medzi zlatom a akciami dostatočne zreteľne. Pre obe platí, že niekedy rastie a niekedy klesá, niekedy viac, niekedy menej. Lepšiu perspektívu poskytuje porovnanie dlhodobejších investícií. Napríklad dvadsaťročných, ako bola tá Karpišova.

Je zrejmé, že za tri desaťročia, ktoré sme takto schopní porovnať, len málokedy investícia do zlata prekonala výnos investície do akciového indexu S&P 500 (s reinvestíciou dividend). Jednoznačne to platí len pre obdobie okolo prelomu tisícročia.

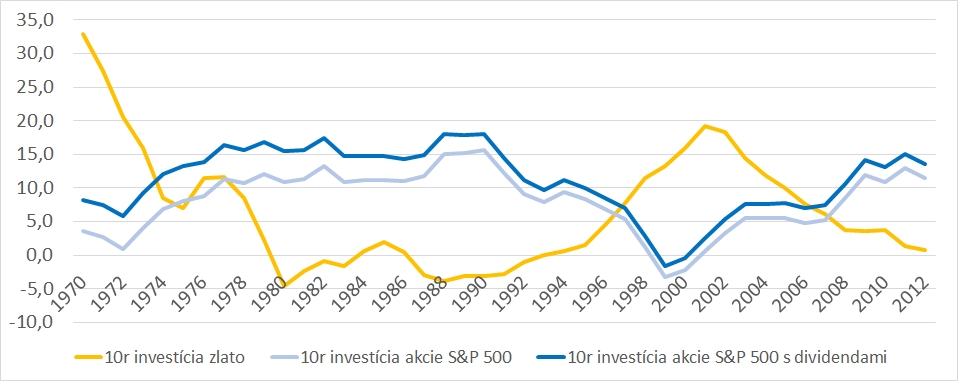

Ak skrátime investičný horizont na desať rokov, môžeme porovnať i dlhšie obdobie. Aj tu je zrejmé, že zlato prekonalo akcie len v dvoch obdobiach – v sedemdesiatych rokoch minulého storočia a v dekáde okolo prelomu tisícročia. Opäť sa potvrdzuje, že Karpišove výsledky sú predsa len podmienené výberom obdobia.

Aj malé rozdiely vo výnosoch jednotlivých aktív urobia v dlhom období veľký rozdiel. Zložené úročenie je mocná zbraň, ktorú väčšina ľudí nedoceňuje.

Pravidelné investície v dlhom období

Pozrime sa ešte na efekt pravidelného sporenia. Napokon, väčšina ľudí sporí a investuje postupne v priebehu života, nie jednorazovo. Predstavme si, že by sme v priebehu každého roku nakúpili zlato a akcie za tisíc dolárov (opäť s reinvestíciou dividend) a v priebehu roku 2022 ich predali.

Ak by sme s uvedeným pravidelným investovaním začali v roku 1970, zlato by sme minulý rok predali za necelých 363-tisíc dolárov. To nie je málo. Akcie by sme však predali za 2,37 milióna dolárov, teda 6,5 krát viac. Keby sme s rovnakým pravidelným investovaním začali až v roku 2000, v minulom roku by malo nakúpené zlato hodnotu 58,3 tisíca dolárov, akcie však až 79,4 tisíca dolárov, teda o 36 percent viac.

Samozrejme, aj tu sú výsledky dané výberom obdobia. Keby sme zlato a akcie predávali okolo roku 2008, keď sa akciám nedarilo a zlatu áno, výsledok by mohol byť v prospech zlata. Ak zoberieme všetky dvadsaťročné obdobia od roku 1970, ktoré vieme vyhodnotiť, zlato víťazí osemkrát z 32. Ak zoberieme desaťročné obdobia, zlato víťazí deväťkrát zo 42. Týka sa to len období, ktoré končia okolo veľkej krízy.

Napokon, nemožno nič namietať proti zlatu ako spôsobu poistenia. Či do portfólia patrí, alebo nie, to záleží od toho, aký má kto vzťah k riziku. To napokon platí o každom aktíve. Len sa mi zdá, že v prípade poistenia nemá zmysel hovoriť o výnose.

Akcie však tiež môžu priniesť niečo navyše okrem výnosu. Či už investujete do indexu, alebo nakúpite akcie konkrétnych spoločností, môžete mať dobrý pocit, že sa podieľate na výrobe užitočných tovarov a služieb, že dávate prácu iným ľuďom – jednoducho, že prispievate k tomu, aby sa vaši blížni mali lepšie. A to je iný pocit, než sedieť na tehličkách zlata, ktoré okrem vášho pocitu istoty nikomu nič neprinášajú.