Toto daňové zvýhodnenie si na Slovensku možno uplatňovať už od roku 2004, keď nahradil nezdaniteľnú časť základu dane na dieťa. Znižuje vypočítanú daň alebo vypočítané preddavky na daň. Ak je teda vypočítaná daň nižšia ako výška nároku na daňový bonus, rozdiel sa daňovníkovi vyplatí. Ako už z názvu vyplýva, je určený pre zamestnaných rodičov, respektíve živnostníkov. Právnická osoba si tento bonus uplatniť nemôže.

Kým mnohí zamestnanci už počas roka videli svoje nároky na túto pomoc prostredníctvom mesačnej výplatnej pásky, živnostníci si ešte pár dní počkajú. Na rozdiel od pracujúcich si daňový bonus môžu uplatňovať len ročne. Štandard sa podrobnejšie daňovému bonusu na deti venoval v tomto článku. Je však dôležité pripomenúť, že vláda avizovala v tejto súvislosti isté zmeny. Keďže nízkopríjmové domácnosti si pri súčasnom nastavení na plné zvýhodnenie nesiahnu, boli v pláne úpravy.

Aktuálne nastavenie pritom malo v tejto podobe platiť len do konca roka 2024. Následne sa podmienky mali meniť a výška bonusu mala klesnúť. Štandard preto oslovil rezort financií s otázkou, ako by mohli nové podmienky vyzerať. Do uzávierky však neodpovedal.

Zatiaľ je tak v platnosti model, ktorého základné pravidlá sú:

- Vyživované dieťa musí žiť s daňovníkom v jednej domácnosti.

- Daňový bonus si môže uplatňovať len jeden z rodičov, môžu sa však striedať.

- Ak sa rodičia nedohodnú, uplatňuje sa na všetky deti v poradí matka, otec, iná oprávnená osoba.

- Je nevyhnutné byť daňovým rezidentom Slovenska.

- Ak ide o nerezidenta, musí jeho príjem zo Slovenska v príslušnom období tvoriť z jeho celosvetových príjmov najmenej 90 percent.

Vyplatená výška daňového bonusu na dieťa závisí od základu dane

Pre určenie výšky daňového bonusu sú rozhodujúce vek dieťaťa a výška základu dane, respektíve čiastkového základu dane, ktorý je krátený príslušným percentom. Výška tohto percenta sa pritom odvíja od počtu vyživovaných detí.

Podľa veku dieťaťa prináleží rodičovi konkrétna mesačná suma. Avšak výška jeho základu dane vypočítaná percentom určí, či si daňovník siahne na celý bonus, alebo sa mu suma bude krátiť. Plnú sumu daňového bonusu pre vybranú vekovú kategóriu dieťaťa si môže daňovník uplatniť len vtedy, ak základ dane po uplatnení príslušného percenta dosiahne túto plnú sumu, prípadne vyššiu.

V roku 2024 ostáva mesačná suma daňového bonusu pre dieťa do 18 rokov 140 eur a pre dieťa nad 18 rokov 50 eur. Nárok na daňový bonus vo výške 140 eur je možné uplatniť prvýkrát za mesiac, v ktorom sa dieťa narodilo, a poslednýkrát za mesiac, v ktorom dieťa dovŕšilo 18 rokov. Daňový bonus možno uplatniť poslednýkrát v mesiaci, keď dieťa ukončí povinnú školskú dochádzku. Najdlhšie je možné si ho uplatňovať do dovŕšenia 25 rokov dieťaťa, pričom sa denne pripravuje na povolanie.

Pre samostatne zárobkovo činné osoby platia rovnaké percentuálne limity prislúchajúce počtu vyživovaných detí. Suma sa teda určuje percentuálne rovnako ako u zamestnancov.

Daňový bonus je najviac suma:

- 20 percent čiastkového základu dane pri 1 dieťati

- 27 percent čiastkového základu dane pri 2 deťoch

- 34 percent čiastkového základu dane pri 3 deťoch

- 41 percent čiastkového základu dane pri 4 deťoch

- 48 percent čiastkového základu dane pri 5 deťoch

- 55 percent čiastkového základu dane pri 6 a viac deťoch

Je nevyhnutné mať príjem zo zamestnania alebo z podnikania. Pokaľ príjmy rodiča pochádzajú napríklad len z predaja nehnuteľností či cenných papierov, nárok na daňový bonus na deti nemá. Na rozdiel od živnostníka sa zamestnancovi môže stať, že mu počas zdaňovacieho obdobia priznajú vyšší nárok na daňový bonus, než na aký mu vznikne po prepočítaní základu dane z celého roka. V tomto prípade sa prihliada na to, že v mesačnej výplate mu tento nárok vyšiel. Preto nárok na už priznaný bonus nestráca a nemusí ho vracať.

Daňový bonus živnostníkov 2024 – príklady

Príklad 1

Ján je živnostník a má tri vyživované deti vo veku do 18 rokov. V roku 2023 si zo živnosti vyfakturoval 22-tisíc eur, na odvodoch zaplatil 900 eur. V daňovom priznaní si uplatní paušálne výdavky, ktoré je možné v roku 2023 uplatniť maximálne zo sumy 20-tisíc eur.

Maximálne má Ján nárok na daňový bonus 5 040 eur. Na každé z detí je to 140 eur mesačne, čiže 140 x 12 x 3. Výsledný základ dane sa bude upravovať podľa príslušného percenta podľa počtu detí, čo je pri troch deťoch 34 percent. Zo základu dane teda odpočítame najprv paušálne výdavky a odvody – od sumy 22-tisíc odpočítame 12 000 (60 percent z 22-tisíc) a odvody 900 eur. Základ dane bude v tomto prípade 9 100 eur, z toho 34 percent je suma 3 094 eur. Ján si teda bude môcť uplatniť nárok v tejto výške.

Ide však o sumu nižšiu ako maximálny možný bonus na tri deti. Ak teda daňovník nemá dostatočný základ dane na uplatnenie celého nároku, môže si pri podaní daňového priznania základ dane navýšiť o základ dane druhej oprávnenej osoby, v tomto prípade Jánovej manželky. Automaticky si tak z vyššieho základu uplatní aj vyšší daňový bonus. Samozrejme, druhá osoba, manželka, musí splniť podmienky na uplatnenie nároku. Môže tu vzniknúť aj situácia, že podmienky nespĺňala počas celého roka, vtedy sa Jánov základ dane navýši o pomernú časť základu dane manželky.

Príklad 2

Martin má jedno dieťa vo veku do 18 rokov. Prináležať by mu mohol ročný bonus 1 680 eur. Jeho príjmy boli 12-tisíc eur, z nich si uplatňuje paušálne výdavky. Platil len odvody do zdravotnej poisťovne, za rok 2023 uhradil 1 049 eur. Pri jednom dieťati bude príslušné percento zo základu dane 20 percent. V domácnosti je oprávnenou osobou aj Martinova manželka, ktorej základ dane dosiahol 500 eur.

12 000 - 7 200 (paušálne výdavky) - 1 049 = 3 751 (základ dane)

20 percent z 3 751 = 750,20 eura (nárok na daňový bonus bez manželky)

3 751 + 500 = 4 251 (spočítané základy dane rodičov)

20 percent z 4 251 = 850,20 eura (nárok na daňový bonus s manželkou)

Martin si po zarátaní manželkinho základu dane bude môcť nárokovať 850,20 eura.

Príklad 3

Ivan bol do 30. júna nezamestnaný. Od júla 2023 si uplatňoval daňový bonus na dve deti do 18 rokov zo mzdy 1 450 eur v hrubom. Dostával tak plný bonus vo výške 280 eur mesačne. Jeho manželka je SZČO, ktorej príjmy za rok 2023 budú 24-tisíc eur. Uplatňuje si paušálne výdavky a na odvodoch zaplatila 3 456 eura. Aký bonus si môže uplatniť za prvý polrok?

Po odpočítaní paušálnych výdavkov a odvodov činí základ dane Ivanovej manželky 6 144 eur. Pri dvoch deťoch treba určiť 27 percent zo základu dane, to je 1 658,88 eura. Je to však nárok na bonus na celý rok, preto je potrebné ho vydeliť dvomi. Manželka si tak môže v daňovom priznaní (za január až jún) uplatniť ešte 829,44 eura.

Príklad 4

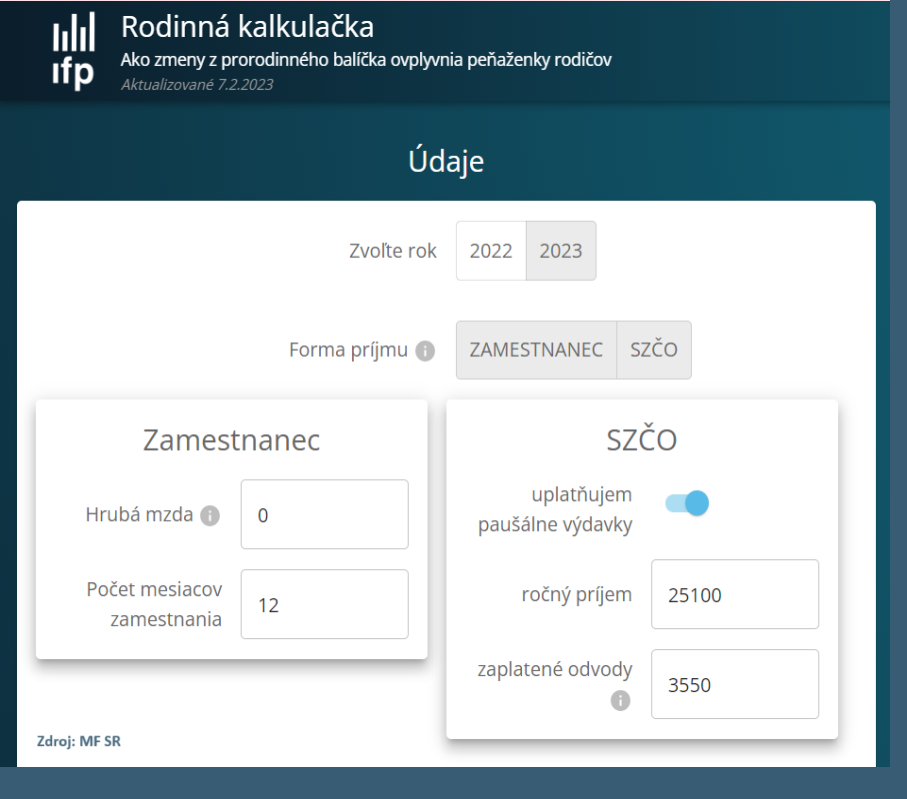

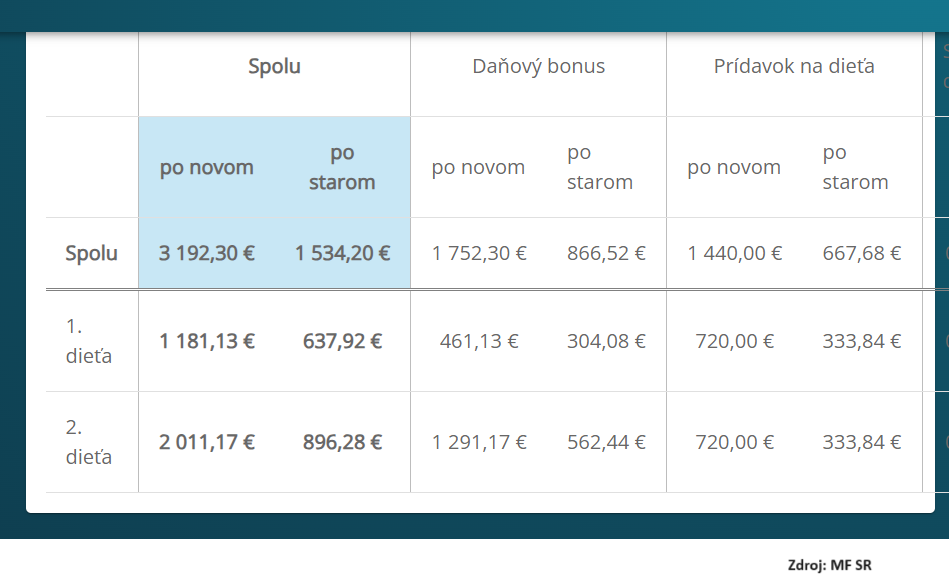

Eva podniká ako SZČO a má dve deti. Jedno do 18 rokov a druhé nad. Pri výpočte nároku a uplatnení paušálnych výdavkov nám pomohla kalkulačka.

Ako je z príkladov zrejmé, živnostníci si na plný daňový bonus siahnu až pri vyšších príjmoch, a teda vo vyšších základoch dane. Podrobný prehľad priniesol prostredníctvom svojho statusu exminister práce a daňový expert Jozef Mihál.

Zopár dôležitých tipov

Ak dieťaťu už skončila povinná školská dochádzka, žiadne potvrdenie predkladať nemusíte. Potvrdenie o návšteve školy sa vyžaduje len v prípade, že dieťa študuje v zahraničí.

Priznaný invalidný dôchodok dieťaťu znamená, že nárok na bonus si neuplatníte. Ten sa totiž týka len nezaopatreného dieťaťa. Posledný nárok na bonus si viete uplatniť za mesiac, v ktorom mu bol dôchodok priznaný.

Ak po rozvode rodič, ktorý s dieťaťom žije v spoločnej domácnosti, nárok na bonus nespĺňa, uplatniť si ho nemôže ani ten druhý, ktorý ako daňovník s dieťaťom nežije v spoločnej domácnosti, iba napríklad platí výživné.

Pri dosiahnutí 25 roku dieťaťa vám vzniká nárok ešte v mesiaci jeho narodenín, keďže na začiatku toho mesiaca boli podmienky na jeho uplatnenie splnené. Pri dieťati narodenom v júni si posledný nárok uplatníte za jún.

Na dieťa svojho partnera, ktoré má z predchádzajúceho vzťahu, i napriek bývaniu v spoločnej domácnosti nárok nevzniká. V tomto prípade totiž nejde o vyživované dieťa podľa zákona o dani z príjmov.

Nárok na daňový bonus vznikne aj daňovníkovi na dieťa manželky/manžela, ktorého nie je otcom či matkou. Vtedy ide o vyživované dieťa druhého z manželov. Ak zamestnanec spĺňa aj ďalšie podmienky (žitie v spoločnej domácnosti, aktívne príjmy), môže si uplatniť daňový bonus na manželove/manželkine dieťa.